Banking as a Serviece, 임베디드 파이낸스, 화이트 라벨 은행이란?

‘BaaS(Banking as a Service, 서비스형 은행)’는 SaaS(Software as a Service), IaaS(Infrastructure as a Service), PaaS(Platform as a Service)라는 서비스에 비해 아직 대중화되지 않은 용어입니다. BaaS를 이해하기 위해 먼저, IaaS를 대표하는 서비스인 AWS(아마존웹서비스)를 살펴보겠습니다. AWS는 인프라를 소유하지 않고 빌려 쓰면서, 비용도 쓴 만큼만 지불한다는 개념을 제시해 인프라 시장의 패러다임을 바꿨는데요. BaaS도 이와 비슷한 개념으로, 은행에서 제공하는 다양한 서비스를 하나의 인프라로 제공한다는 의미를 가집니다.

예를 들어, A 항공사가 호텔과 비행기표를 함께 제공하는 상품을 판매한다고 가정해봅시다. 사용자는 A 항공사의 웹 사이트를 둘러보다가 200만 원인 이 상품이 마음에 들어 결제하기로 합니다. 그런데 그 사용자는 현금이 부족했고, 30만 원 정도 대출을 받기로 결심하게 됩니다. 이를 위해 사용자는 ㄱ 은행 앱에 들어가 대출상품을 둘러보고 적절한 금리의 상품을 골라 이를 다시 이체하는 과정을 거치게 됩니다. 그제야 비로소 200만 원짜리 제품을 결제할 수 있게 되는 것이죠.

그런데 만약에 A 항공사 웹사이트에서 ㄱ 은행의 대출 기능을 바로 제공하면 어떻게 될까요? ‘ㄱ 은행에서 대출받기’와 같은 버튼이 항공사 웹사이트에서 활성화된다면, 사용자는 번거롭게 은행 앱에 로그인해 이체할 필요 없이, 웹사이트를 벗어나지 않고도 대출을 받을 수 있을 겁니다. 이런 아이디어를 실현해주는 기술이 바로 BaaS인데요. 은행이 제공하던 기능을 인프라, 플랫폼처럼 타사 IT 서비스에 제공해주는 것입니다.

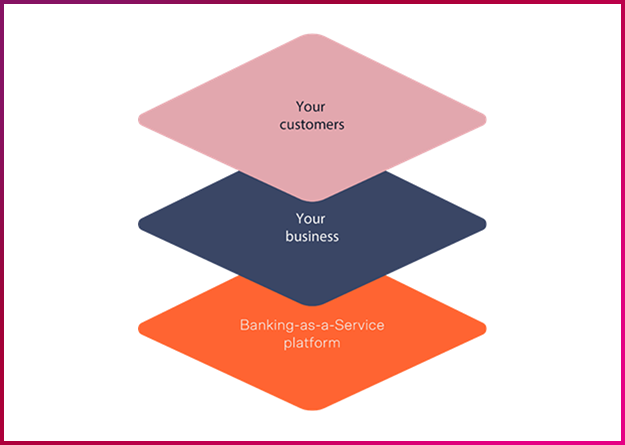

(출처: https://www.finextra.com/blogposting/20099/what-the-hell-is-banking-as-a-service-and-what-is-it-not )

BaaS는 여러가지 별명을 가지고 있는데요. 은행의 특정 기능을 타사 서비스에 집어넣는다고 해서 임베디드 금융(Embedded finance)이라고 부르기도 합니다. 유튜브 영상을 블로그에 삽입할 때 넣는 2-3줄의 소스코드를 ‘임베디드 코드’라고 하는데, 이와 비슷한 의미로 사용된 것이죠. 금융 서비스를 세분화해서 임베디드 파이낸스를 임베디드 결제, 임베디드 렌딩, 임베디드 보험 이렇게 나눠서 부르기도 합니다.

요즘 은행권에서 자주 홍보하는 ‘오픈뱅킹’은 BaaS와 겹치는 영역도 있으나, 약간 다른 의미를 가지고 있는데요. 오픈뱅킹은 은행 고객의 데이터를 다른 곳에서 쓸 수 있게 열어주는 서비스가 주를 이루지만, BaaS는 데이터 이상의 특정 기능을 통째로 제공한다는 차이가 있습니다. 가령, 가계부 앱을 만들기 위해선 은행의 결제내역 데이터만 읽어오면 되기에 이를 오픈뱅킹으로 구현할 수 있지만, 가계부 앱에서 새 계좌를 바로 개설하는 기능을 넣으려면 BaaS가 필요합니다.

사실 우리는 이미 실생활에서 BaaS를 어느정도 경험하고 있습니다. 각종 쇼핑몰에서 ‘OO 페이’라고 불리는 서비스를 떠올려 봅시다. 은행이나 카드사 홈페이지에 들어가지 않고도 각 쇼핑몰에서 설정한 비밀번호만으로 사용자가 연결한 계좌나 카드에서 결제가 진행되죠. 물론 현재 업계에서 논의되고 있는 BaaS는 이보다 조금 더 광범위한 기술을 제공합니다.

앞서 말한 예시에서 A 항공사는 ㄱ 은행과 사전에 제휴해 대출 기능을 제공할 수 있는데, 이때 항공사 웹사이트에선 ㄱ 은행 이름이 아예 안보일 수 있습니다. 우리가 이용하는 게임이나 웹서비스 아래의 인프라에서 AWS 클라우드를 쓰는지 MS 애저 클라우드를 쓰는지 사용자는 모르는 것처럼, A 항공사는 ㄱ 은행 기술을 이용했는지, ㄴ 은행 기술을 이용했는지 보여줄 필요가 없는 것입니다.

그런 이유로 BaaS를 화이트 라벨 은행 서비스(white-label banking)라고 부르기도 합니다. 한 마디로 이름표가 없는 은행인 셈이죠. 이 말은 A 항공사에 서비스를 제공한 ㄱ 은행이 B 항공사, C 항공사에 동일한 기술을 제공할 수 있다는 것을 의미합니다. 겉으로 보이는 웹사이트 디자인은 다르지만 그 인프라는 동일한 기술을 쓰고 있는 것입니다.

Banking as a Service를 제공하는 기업들

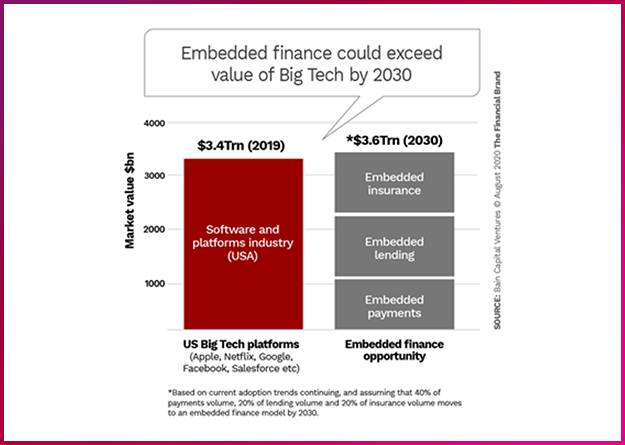

금융계가 BaaS 기술에 주목하는 이유는 무엇일까요? 이는 최근 금융 서비스가 다른 서비스와 융합될 기회가 점점 많아지고 있기 때문인데요. 한 벤처캐피탈은 2030년에는 미국 대형 소프트웨어플랫폼보다 BaaS 플랫폼 관련 시장이 더 커질 것이라고 예상하기도 했습니다.

(사진출처 : https://thefinancialbrand.com/101307/community-bank-digital-deposit-loan-baas-service-challenger-big-tech)

라이선스를 기반으로 운영되는 금융 산업의 특성은 BaaS 산업이 커지는 계기를 마련했습니다. 앞서 이야기한 A 항공사의 예시에서, 자금이 충분한 항공사가 왜 직접 은행 라이선스를 얻지 않고 은행을 직접 세우지 않는지 의아할 수 있습니다. 하지만 은행, 카드, 증권 서비스는 기술력만으로는 구현할 수 없는데요. 각종 규제와 라이선스, 법적인 문제를 해결하는 과정이 필요하고 여기에는 시간과 비용이 필요합니다. 따라서 BaaS 기술을 이용하는 고객들은 라이선스, 예금자보호법 같은 법적인 부분을 BaaS 기업에 해결해달라고 요청하고 서비스 기능 개발에 더 집중하는 것이죠.

이런 구조는 우리가 서버를 구입하고 인프라를 구축할 수 있음에도 시간과 비용을 절약하려고 다른 기업의 인프라인 AWS, MS 애저, 구글 클라우드를 임대해서 사용하는 것과 비슷합니다. BaaS 기업들은 특히, 이 과정에서 시간적인 부분이 절약된다고 강조합니다. BaaS 스타트업인 스완은 “과거 기업들이 은행 관련 기술을 구축하기 위해선 6개월이 걸렸지만, 스완 서비스를 이용한다면 단 5분 만에 타사 IT 서비스에 은행 기능을 추가할 수 있다”고 설명합니다.[i]

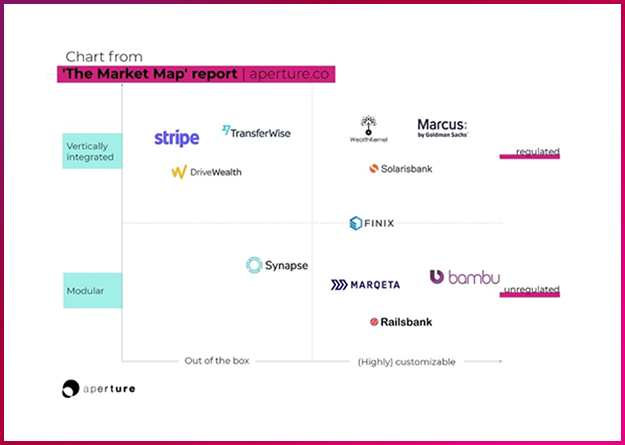

그렇다면 BaaS 시장을 선도하고 있는 기업은 어디일까요? 기존 인프라 서비스와 달리 BaaS의 핵심은 은행이나 카드, 증권 분야 라이선스와 법적인 문제까지 해결해준다는 것인데요. 그래서 활동하고 있는 BaaS의 상당수가 금융 기관인 경우가 많습니다. 다시 말해 BaaS 기업은 라이선스와 각종 금융 규제 문제를 해결해주고 IT 기술력까지 있는 은행인 것이죠. 현재 이 분야를 선도하는 기업은 신생 인터넷 전문 은행입니다. 위에서 언급한 스완은 프랑스 은행 라이선스를 획득하고 프랑스 금융 당국이 요청한 법적인 조건을 충족하고 있습니다.

(출처 : https://aperture.co/banking-as-a-service-baas-navigating-the-maze)

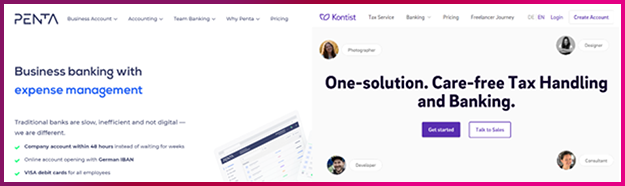

또한 기업은 BaaS로 은행의 일부 기능이 아니라 은행을 통째로 만들 수도 있습니다. 솔라리스[1]라는 BaaS 기업은 독일에서 은행 라이선스를 획득한 신생 인터넷 은행이면서 은행 기술 인프라를 제공하는 기업인데요. 솔라리스는 별도의 B2C 서비스를 제공하지 않고, 오로지 은행 인프라 기술만 제공하고 있습니다. 솔라리스 고객인 펜타[2]와 콘티스트[3]는 둘 다 기업고객에 특화된 인터넷 은행을 만들어 경쟁하고 있지만, 이런 서비스 이면의 인프라 기술과 법적 문제 해결은 솔라리스에 맡기고 있습니다. 이런 흐름으로 앞으로 인터넷 전문 은행이 더 많아질 거라 예상할 수 있죠.

실제로 앞서 언급한 신생 인터넷 은행 중에서 라이선스를 직접 얻지 않고 BaaS 기업에게 은행 인프라를 빌려 서비스를 구축한 경우가 상당수 존재합니다. 여기서 하나 질문이 생기는데요. 펜타를 이용하는 고객은 문제가 생겼을 때 펜타에 연락해야 할까요, 솔라리스에 연락해야 할까요? 펜타는 이 질문에 대해 “엄밀히 말하면 펜타 고객은 솔라리스 고객이기도 하다”고 설명하는데요. 대신 고객 지원 및 서비스 이용에 대해선 “문제가 생기면 솔라리스가 아닌 펜타에게 연락하라”고 명시하고 있습니다.[ii]

(사진 출처 : 공식 홈페이지)

BaaS 기업 중엔 라이선스가 없이 기술만 지원하는 곳도 있습니다. 이 경우, 금융 서비스에 특화된 IT 외주 회사인 셈이죠. 대신 기술 기업이어도 보통 API 형식으로 기능을 모듈화해서 제공하는 경우가 많기 때문에 처음부터 끝까지 기술을 제작해주는 일반적인 IT 외주 회사와는 조금 다른 모습입니다. 기술 이용비도 구독료나 사용자 수를 자동으로 계산해서 부과하는 경우가 많은데요. 예를 들어 스완은 기본수수료 900유로(약 120만 원)를 포함해 개인계좌 개설 시 1유로, 카드 개설 시 1유로의 이용료를 책정하고 있습니다. 라이선스 관련 문제를 해결해주지 않더라도 일부 BaaS 기업은 여러 전통 은행과 미리 제휴를 맺고 고객이 원하는 은행이나 카드사 증권사, 카드사(Partner bank 혹은 License holder라고 부름) 등을 중간에서 연결해주는 역할을 맡기도 하는 것이죠.

누군가는 이렇게 핵심 기술을 타사에 의지하면 기업 내 기술 경쟁력이 낮아지는 것이 아닌지 반문할 수 있습니다. 실제로 그럴 가능성은 있습니다만, 이는 사실 외주와 직접 개발 중 어느 것이 좋은가에 대한 물음과 비슷합니다. 어느 기업이든 직접 기술을 개발하면 기술 내재화를 할 수 있다는 장점이 있으나 비용과 시간 투자를 해야 합니다. 반면, 외주를 하면 인력 비용은 줄어들지만, 문제가 생겼을 때 즉각적인 대응이 어려워지죠. 이는 결국 고객이 선택할 문제입니다.

BaaS 산업이 더 성장할 것이라고 보는 이들은 BaaS의 수요가 점점 높아질 것이고, 은행 기술 특유의 복잡성 때문에 점차 은행 인프라를 빌려 쓰는 문화가 확산될 것이라고 기대하고 있습니다. 그래서 최근엔 골드만삭스[iii], 스탠다드차타드[iv] 같은 대형 기업도 BaaS 서비스를 제공하겠다고 발표하기도 했는데요. 한국에서도 신한은행, KB증권 등이 BaaS 사업에 관심을 드러내고 있습니다.[v]

Banking as a Service의 떠오르는 샛별

BaaS 기업은 은행, 카드, 증권 관련 라이선스부터 인프라까지 종합해서 제공하는 플랫폼과 이체, 로그인, 결제 같은 특정 기능만 전문적인 서비스로 제공하는 기업으로 나뉘고 있습니다.

최근 주목받는 스타트업을 이야기하자면, 급여 이체나 고용 정보만을 API로 전문적으로 제공하는 기업들이 많아지고 있습니다. 미국에선 보통 세금을 계산해주고 급여명세서를 자동으로 작성해주는 인사관리 프로그램을 통해 월급을 제공하는데요. 급여 이체 전문 API 기업들은 외부 HR 프로그램이나 기업 인사 관리 프로그램 위에 설치할 수 있는 서비스를 개발해서, 고객이 급여를 이체하거나 급여 관련 데이터를 대출 서비스에 활용하고 소득이나 고용 증명서로 이용할 수 있게 지원하고 있습니다.

(사진출처 : https://a16z.com/2020/10/20/payroll-apis)

사용자의 은행 계좌 정보를 외부 서비스에 연결해주는 플레이드4도 주목할 만한 기업입니다. 플레이드가 제공하는 서비스는 오픈뱅킹와 유사한데요. 우리나라의 경우 오픈뱅킹을 정부 기관인 금융결제원이 운영하는 것에 비해, 미국은 플레이드라는 민간 기업이 주도하고 있습니다. 과거 핀테크 기업들은 고객의 은행 아이디, 계좌번호, 이체명세나 카드 사용내역을 가져오기 위해 개발은행이나 카드사와 협상의 과정을 거치는 등 복잡한 절차가 필요했는데요. 오픈뱅킹 기술은 이 과정에서 간단한 절차를 통해 데이터 교환을 기술적으로 더 쉽게 만들어줍니다.

오픈뱅킹을 통해 정보를 제공하는 한국 내 은행, 증권사, 카드사는 50여 개인 것에 비해 플레이드는 미국에 있는 1만 개 금융 기업과 협업을 맺어 해당 금융 기관들의 계좌 정보를 타사에서 가져갈 수 있게 지원하고 있는데요. 이는 플레이드를 이용하면 따로 은행이나 증권사에 협의하지 않고 1만여 개 금융 기업 계좌 정보에 접근해서 데이터를 가져와 서비스를 개발할 수 있다는 것을 의미합니다.

여기에 플레이드는 영국이나 유럽 계좌 정보까지 연동할 수 있도록 라이선스를 얻고 해외 진출을 확장하고 있는데요. 현재까지 플레이드를 활용해 구축된 서비스는 4천 개가 넘습니다. 이런 플레이드의 성장가능성을 높게 본 비자는 2020년 플레이드를 53억 달러(약 5조 9천억 원)를 지불하고 직접 인수하려고 했습니다. 하지만 미국 정부가 시장 독점과 데이터 보호 관련 문제를 지적해 인수 계획을 철회했습니다. 그런데도, 앞으로도 이런 식의 금융 서비스와 관련된 API 관련 기술은 더 많아질 것으로 예상됩니다.

[출처]

[1]https://www.solarisbank.com/en/

[2]https://getpenta.com/en/

[3]https://kontist.com/

[4]https://plaid.com/

[i] Why BaaS makes sense in 2020, 2020년11월, https://www.swan.io/blog-posts/why-baas-makes-sense-in-2020

[ii] Am I a solarisBank or a Penta customer? , https://help.getpenta.com/en/support/solutions/articles/15000008776-am-i-a-solarisbank-or-a-penta-customer-

[iii] Why We’ve Moved Into Banking as a Service, https://www.goldmansachs.com/what-we-do/transaction-banking/news/why-weve-moved-into-banking-as-a-service.html

[iv] We’ve launched “Banking as a Service”, 2020년3월, https://www.sc.com/en/media/press-release/weve-launched-banking-as-a-service/

[v] 서비스형 은행(BaaS)’ 내년 새 금융 화두 부상…신한銀·KB證 추진, 2020년12월, https://www.digitaltoday.co.kr/news/articleView.html?idxno=256158

글 ㅣ LG CNS 정보기술연구소 기술전략팀